Hasta marzo 2023, los cargos por intereses que habían generado los dos acuerdos firmados con el FMI (primero por Mauricio Macri y luego por Alberto Fernández) sumaban 6.457 millones de dólares.

o De esos 6.457 millones, el 21,6 % (USD 1.392 millones) se pagó en años de Macri y el restante 78,4 % (USD 5,065 millones) en años de Fernández.

o No debe menospreciarse esta fuente de sangría de divisas. Las debilitadas reservas internacionales brutas serían un 16 % mayores de no ser por estos pagos de intereses al FMI. Y las reservas disponibles serían un 25 % mayores.

Lo que el FMI se lleva. El costo en 2023

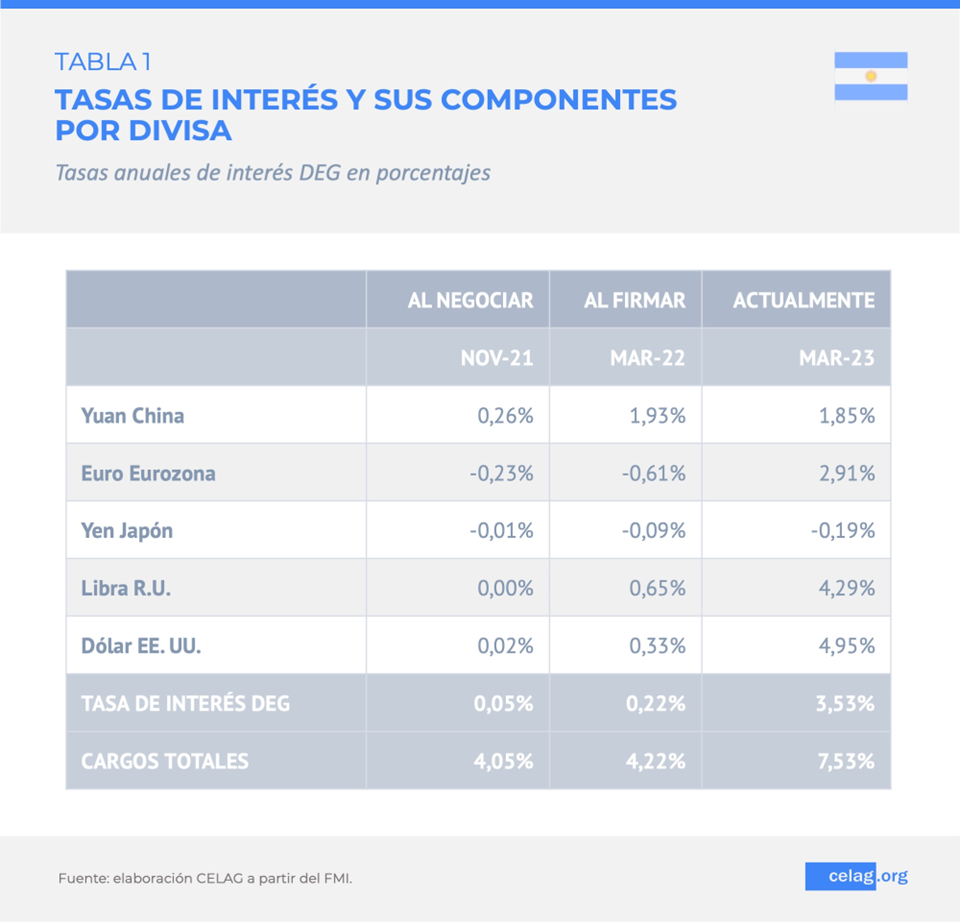

· La carga total en intereses que cobra el FMI por sus préstamos resulta de la suma de tres componentes: 1) la tasa de interés del DEG (la moneda del FMI), 2) un margen del 1 % sobre la tasa DEG y 3) las sobretasas. En el caso del último préstamo concedido a Alberto Fernández en 2022, las sobretasas costaban un 3 % anual. El tipo de interés que cobra el Fondo por sus préstamos –la llamada tasa DEG–, subió desde el 0,22 % al momento en que se firmó el acuerdo, hasta el 3,53 % en marzo de 2023 (tabla 1). Es decir, cuando Fernández firmó el acuerdo, el componente de sobretasas era la principal preocupación porque representaba el 95 % del costo anual del crédito, sin embargo, en la actualidad, representa apenas la mitad debido al aumento de la tasa DEG que ya representa la mitad del costo anual del crédito.

· En 2023, de continuar con el tipo de interés actual, los cargos totales que se pagarán al fondo serán de 3,3 mil millones de dólares.

o Esta cifra representa un 0,7 % del PIB medido en dólares por el Banco Mundial (2022).

o Equivale a casi un tercio del déficit primario (2,4 %) de 2022.

o Representa un 40 % del componente financiero del déficit.

o Equivalen a casi la totalidad del déficit de la cuenta corriente (de USD 3,6 mil millones en 2022).

o El monto triplica el presupuesto anual de funcionamiento del FMI. Es decir, Argentina pagará tres veces el costo de funcionamiento de esta institución (de USD 1.180 millones en 2022).

§ Los costos del acuerdo para Argentina podrían reducirse a un tercio y el FMI seguiría contando con el financiamiento necesario para sufragar todos sus gastos (sin tener en cuenta otros ingresos derivados de los 33 préstamos vigentes con otros países).

§ Es evidente que la magnitud y el peso que significan estos cargos para Argentina discrepan con los principios fundacionales del FMI. El art. I del Convenio Constitutivo establece que entre sus fines están los de “…acortar la duración y aminorar el grado de desequilibrio de las balanzas de pagos de los países miembros” y el de poner a disposición de los países miembros “los recursos generales del Fondo, dándoles así oportunidad de que corrijan los desequilibrios de sus balanzas de pagos sin recurrir a medidas perniciosas para la prosperidad nacional o internacional.”

o Equivale a 4 veces las importaciones de automóviles particulares importados (en 2022), al 80 % de todos los tipos de gas natural importados (2022), al 40 % de todos los bienes de consumo importados (2022) y a un 26 % de las importaciones totales de bienes de capital de 2022.

Lo que el FMI se llevará… ¿Cuántos intereses se habrán pagado cuando termine el préstamo?

· Al final del acuerdo, de continuar con los intereses actuales, Argentina habrá pagado 30 mil millones de dólares en intereses y sobrecargos desde 2018 (tabla

· Esta cifra representa más del 6 % del PIB medido en dólares (B.M. 2022), solo en concepto de costos financieros de los dos préstamos.

· Esta cifra representa unos USD 11 mil millones más que los USD 19 mil millones que se hubiesen pagado si los intereses se hubiesen mantenido al mismo nivel que los vigentes al momento de firmar el acuerdo en marzo de 2022.

· Si, en cambio, los tipos de intereses siguen aumentando, hasta alcanzar valores característicos de fines de los 80, cuando la tasa DEG se ubicaba en torno al 9 %, los cargos totales por intereses, spread y sobretasas subirían al 13 % anual, y los costos totales de ambos préstamos con el Fondo subirían hasta 48 mil millones de dólares.

· No debe menospreciarse este riesgo. Con estas tasas, los pagos de intereses y sobrecargos al Fondo rondarían 4,5 mil millones de dólares anuales, prácticamente un 1 % del PIB actual medido en dólares.

· Por cada punto de aumento de la tasa DEG, el costo de intereses que tendría que asumir Argentina subiría en USD 330 millones anuales adicionales.

Reflexiones finales

En diciembre de 2021 advertíamos que la negociación con el FMI debería tener en cuenta el riesgo de que los bancos centrales del planeta iniciaran una senda de alzas de los tipos de interés para frenar la inflación incipiente. La guerra en Ucrania comenzó una semana antes de que el Gobierno cerrara el acuerdo técnico con el FMI (el 3 de marzo de 2022), por lo que la incertidumbre acerca de las futuras tasas de interés ya no era tan alta y teníamos certezas acerca de la imposibilidad de cumplir los compromisos con el Fondo sin asumir grandes costos sociales.

El peor de los escenarios no sólo se ha hecho realidad, sino que incluso se ve superado en 2023 como resultado del alza de las tasas y la sequía –que podría disminuir los ingresos por exportaciones en unos USD 15 mil millones–. En este marco, apremiados por la necesidad de refinanciar los vencimientos de 2023 (vencen USD 17,2 mil millones del acuerdo que firmó Macri), con un acervo de reservas internacionales anémico e incapaz de desalentar las expectativas de devaluación, es indispensable repartir las cartas de nuevo para que los costos de la crisis no los paguen las espaldas de los argentinos de siempre.

Desde el punto de vista del Fondo, ¿qué sentido tiene la política de debilitar las cuentas externas de Argentina con estos cobros exagerados, que triplican el presupuesto anual del FMI, que sólo contribuyen a deteriorar la balanza de pagos y a agravar la escasez de dólares y la inflación? ¿Qué beneficio obtendrá el Fondo al generar otra crisis de reputación por su conducción hacia el abismo de la economía argentina? Todo esto en el marco definido por el Convenio Constitutivo del Fondo que expresamente indica que debería apoyar a los países con problemas de balanza de pagos en lugar de liquidarlos.

Es difícil imaginar un escenario más lúgubre para justificar una renegociación inmediata del acuerdo con el Fondo. Ni intentarlo, ni conseguirlo, será mala praxis, para las autoridades argentinas y las del Fondo.

Guillermo Oglietti es doctor en Economía Aplicada por la Universidad Autónoma de Barcelona (UAB), postgraduado del Instituto Torcuato Di Tella de Buenos Aires y licenciado en Economía por la Universidad Nacional de Río Cuarto (UNRC, Argentina). Sub Director de CELAG.

Artículo publicado originalmente en CELAG.