En varias notas he planteado que la crisis económica argentina es de tipo estructural. Esto es, no se debe a tal o cual política de coyuntura, a tal o cual figura al frente del Ejecutivo. A fin de ampliar el tema, hoy presento algunos datos para poner en perspectiva la crisis actual.

El primer gráfico registra las variaciones anuales del PBI del último medio siglo. En los 51 años que van de 1970 a 2020 hubo 16 años de crecimiento negativo. Además, en 1976 el crecimiento fue cero, y en 1984 1,5%, lo que equivale a otras dos recesiones. Algunas de las caídas deben considerarse depresiones más que recesiones: entre 1988 y 1990 la caída acumulada del producto fue 10,5% y entre 1999 y 2002 fue 19% negativo. El gráfico también muestra dos períodos de fuerte recuperación: en la primera mitad de los 1990; y desde mediados de 2002. Pero ambas se sostuvieron por poco tiempo. En los 1990 el crecimiento fue interrumpido por la crisis de 1995. La salida de esta crisis fue relativamente vigorosa (el producto creció 5,5% en 1996 y 8,1% en 1997), pero ya se desaceleró en 1998; y en 1999 se produjo la recesión que prologó el derrumbe mayúsculo. De forma similar, el crecimiento post depresión 1999-2002 fue importante (tasas del 8% anual) pero se cortó abruptamente con la recesión de 2009 (6% de crecimiento negativo). La recuperación posterior fue fuerte (crecimiento del 10,1% en 2010; 6% en 2011) pero no se sostuvo. Entre 2011 y 2019 se alternaron alzas y bajas, con un resultado neto de retroceso. En 2020 el producto se derrumbó un 9,9%.

Los datos han sido tomados de Dos siglos de economía argentina, Orlando Ferreres, e Indec.

En el siguiente gráfico presentamos la evolución del producto por habitante, medido en dólares a precios constantes de 2010, entre 1960 y 2020 (fuente Banco Mundial). O sea, incluye la década y media previa a la crisis del llamado modelo de industrialización por sustitución de importaciones (ISI).

No hubo estancamiento permanente, pero sí un crecimiento débil: tuvieron que pasar 50 años para que el producto por habitante se duplicara (desde 5642 dólares en 1960 al pico de 10.883 dólares en 2011). Por otra parte, distinguimos cuatro fases. Entre 1960 y mediados de los 1970 se desarrolla la última etapa expansiva de la ISI. El producto por habitante pasó de 5642 dólares en 1960 a 7741 dólares en 1974. La segunda fase va desde 1974 a 1990. Es de crisis de la ISI y estancamiento hasta 1980; y de marcada caída desde ese año hasta 1990: en 1979 y 1980 el producto por habitante promedió los 7900 dólares; en 1990 fue de 6246 dólares. La tercera fase va de 1990 a 2002. En ella distinguimos una primera subetapa de fuerte crecimiento (aunque interrumpido por la crisis de 1995) hasta 1980; y una segunda subetapa de depresión entre 1999 y 2002. En 1998 el producto por habitante había sido de 8772 dólares; en 2002 fue de 6854,3 dólares. La cuarta etapa va de 2002 hasta el presente. De nuevo distinguimos dos subetapas. La primera hasta 2011, es de fuerte crecimiento (pero con la caída de 2009). El producto por habitante aumentó hasta 10.883,3 dólares en 2011. Pero entre 2011 y 2019 se estanca y cae: en 2019 fue de 9742,5 dólares, o sea, 10% inferior al de 2011. Con la pandemia cae todavía más, a 8768 dólares en 2020.

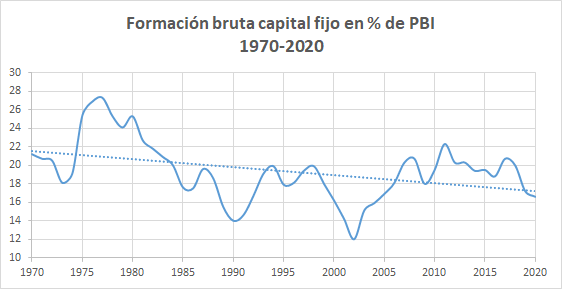

La inversión/PBI

Los economistas clásicos han planteado que el desarrollo de las fuerzas productivas depende crucialmente de la reinversión productiva del excedente (o de la plusvalía). Por inversión productiva debe entenderse la inversión destinada a aumentar el trabajo productivo y los medios de producción utilizados por los trabajadores productivos. Fue una idea clave de los fisiócratas, de Adam Smith (y su definición de trabajo productivo como aquel que genera plusvalía), de Ricardo y también de Marx. En este último, la clave del desarrollo es la acumulación del capital; esto es, de nuevo, la inversión de plusvalía para ampliar la fuerza de trabajo y el capital constante.

Como hemos planteado en entradas anteriores, la acumulación del capital, o reinversión productiva de la plusvalía en Argentina ha sido muy débil a lo largo de las últimas décadas. El siguiente gráfico muestra la formación bruta de capital fijo en relación al PBI en los 50 últimos años. Precisamos que en las cuentas nacionales se considera capital fijo las viviendas, otros edificios no residenciales y estructuras, maquinaria y equipo de transporte. Por supuesto, el capital fijo así definido no es el mejor indicador para evaluar la dinámica de la inversión productiva. Después de todo, la construcción de un hotel destinado a lavar dinero, o de residencias suntuarias, por ejemplo, no suman a la capacidad productiva. Por lo cual hubiera sido más conveniente utilizar la relación inversión bruta en equipo durable de producción / PBI. Pero esta serie tiene lagunas (por ejemplo, la serie de la inversión en equipos /PBI de Orlando Ferreres se interrumpe entre 1988 y 1992, véase p. 302). Además, la comparación con otros países se hace más accesible si consideramos la formación de capital fijo en lugar de equipos y maquinaria. Por lo tanto, hemos tomado esta relación como un proxy de la reinversión productiva.

Entre 1970 y 2020 la relación muestra una clara tendencia bajista. Esto es, se evidencia una baja tasa de acumulación para un país tecnológicamente atrasado (baja relación capital / producto). En particular destacamos que en los 10 años que van desde 2010 a 2019 la relación promedio fue 17,8%. Y en 2020 fue 16,6%. Como elementos de comparación: en China la relación promedio entre 2010 y 2019 fue 43,3% promedio (Banco Mundial). En India subió desde 24% a mediados de los 1990 a un pico del 34% en 2008 para caer hacia 2012 al 30% (IMF); en 2020-21 es 32,9%. En Corea del Sur la relación ha sido durante muchos años superior al 30%; en 2020-21 se ubica en el 29,5% (Banco Mundial).

Salida de divisas y Argentina país acreedor

Los datos anteriores deben ponerse en el marco de que la posición de inversión internacional neta de Argentina es, en 2020, positiva por 122.482 millones de dólares (Indec). Esa cifra resulta de restar al activo de 400.225 millones de dólares un pasivo de 277.744 millones. Lo cual significa que, en términos netos, los residentes argentinos son acreedores. Destacamos, por otra parte, que la posición inversora neta de Argentina se ha incrementado en forma casi constante en las dos últimas décadas. En 2006 era positiva en 6457 millones de dólares; en 2015 había subido a 56.487 millones; para llegar en el presente a los ya mencionados 122.482 millones. Entre los activos tienen un rol preponderante la moneda y depósitos: en 2006 sumaban 74.282 millones de dólares; en 2015 fueron 153.309 millones; en 2020 234.473 millones de dólares. Estas son cifras oficiales. Hay razones para suponer que existen importantes montos de dinero que han salido del circuito y no están registrados.

He aquí entonces la contrapartida de la debilidad de la acumulación productiva: decenas de miles de millones de dólares salen del circuito económico, ya sea porque se guardan “debajo del colchón”, se colocan en bancos, en propiedad inmobiliaria en el exterior, o en paraísos fiscales. Agreguemos que en buena medida la deuda externa ha servido para financiar esta salida de capitales (otra parte de la deuda se contrae para pagar deuda, una bola de nieve que no deja de crecer). Anotamos también que la falta de inversión productiva y la salida de capitales dan lugar a todo tipo de ingenierías financieras que siguen alimentando la especulación, el crecimiento de capitales ficticios, las inversiones improductivas, y más y más deuda. Para verlo con un ejemplo sencillo: actualmente los bancos utilizan los depósitos que pagan 37% al depositante para comprar Leliq (letras del Banco Central), que pagan 38%. ¿Qué tiene esto de inversión productiva? Absolutamente nada. Con el agregado que estas bicicletas terminan, invariablemente, en nuevas salidas de capitales (el que ha hecho altas ganancias y acierta a retirarse minutos antes del derrumbe), más deuda pública, y más capitales en el exterior.

En este respecto pareciera que no hay mayores diferencias entre los “aliados al capital financiero internacional” y los “defensores del modelo nacional, popular y productivo”. Algunos prefieren las Seychelles, otros las cuevas de Panamá; a algunas se les da por cajas de seguridad en bancos locales, a otros por las de bancos uruguayos. En fin, hay para todos los gustos. Y, faltaba más, también están los que, con sus dinerillos bien cubiertos, no se cansan de denunciar “el saqueo de Argentina a manos del capital financiero internacional” y proclamar que “la deuda es con el pueblo”. Sencillamente, pintoresco.

Datos complementarios en Argentina de hoy

La otra cara de la Argentina acreedora es la falta de empleo, las crisis recurrentes, los “ajustes” de salario, también recurrentes, el estancamiento y el atraso, la miseria y los millones condenados al pauperismo y la marginalidad. De acuerdo al Indec, en el segundo semestre de 2020 el 31,6% de los hogares y el 42% de la población estaban debajo de la línea de pobreza. El 7,5% de los hogares y el 10,5% de las personas estaban por debajo de la línea de indigencia (31 conglomerados urbanos). Además, el 20% de la población no tiene acceso a agua de la red pública; el 50% de los hogares no tiene acceso a la red pública de desagüe; el 35% de la población depende únicamente de la cobertura pública de salud; una de cada tres personas habita en viviendas precarias. Los trabajos precarios y los bajos salarios se han generalizado. Según la Universidad Católica Argentina, en 2020 el 51% de los ocupados son personas que desarrollan actividades autónomas, no profesionales o llevadas a cabo en pequeñas unidades productivas de baja productividad, alta rotación y baja o nula vinculación con el mercado formal (La Nación, 27/05/21). En 2020 el ingreso medio mensual de los trabajadores del sector microinformal fue de $21.475 (si suponemos un dólar a $100, son 214 dólares por mes). Es un 35,4% menor que el ingreso total de los ocupados. A lo que se suman los millones que “han perdido su condición de existencia -la venta de la fuerza de trabajo” (Marx) y apenas sobreviven gracias a planes sociales de miseria. Todo esto en el contexto del desplome, vía alta inflación, de los salarios reales. De nuevo, no son males de coyuntura.

Rolando Astarita es Profesor de Economía de la Universidad de Buenos Aires (UBA).

Artículo originalmente publicado en el blog de R. A.